Mục tiêu lợi nhuận tăng 26%

Tại đại hội, ông Nguyễn Đức Vinh, Tổng Giám đốc VPBank cho biết, năm 2024 ngân hàng đã chủ động tăng trưởng tín dụng có chọn lọc, tập trung vào các khách hàng tiềm năng và kiểm soát chặt chất lượng tín dụng trong bối cảnh nhiều cơ hội và thách thức đan xen.

Đến cuối năm 2024, dư nợ hợp nhất của ngân hàng đạt 710 nghìn tỷ đồng, tăng 18,2% so với đầu năm. Tín dụng ngân hàng mẹ tăng 19,4%, vượt mức tăng trung bình ngành. Tỷ lệ nợ xấu (theo Thông tư 31) tại ngân hàng mẹ được kiểm soát ở mức 2,47%. Lợi nhuận trước thuế hợp nhất vượt 20.000 tỷ đồng, tăng 85,2% so với năm trước, trong đó ngân hàng mẹ đạt gần 18.300 tỷ đồng, tăng 35,6%.

Ở mảng tài chính tiêu dùng, FE Credit sau tái cơ cấu cũng ghi nhận kết quả khả quan với dư nợ tín dụng đạt hơn 62.000 tỷ đồng, tăng 10,3%, doanh số giải ngân tăng 40% và lợi nhuận cả năm vượt 500 tỷ đồng.

Các mảng kinh doanh khác như chứng khoán và bảo hiểm cũng tăng trưởng tích cực. VPBankS đạt doanh thu 2.500 tỷ đồng (tăng 28%), lợi nhuận trước thuế 1.220 tỷ đồng. Công ty bảo hiểm OPES lãi trước thuế gần 474 tỷ đồng, gấp gần 3 lần cùng kỳ.

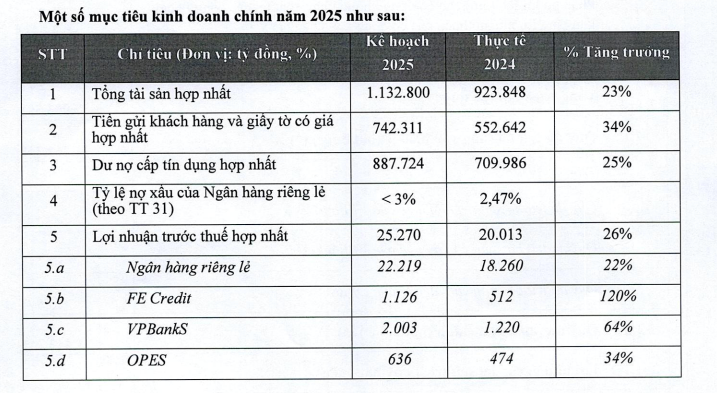

Năm 2025, VPBank đặt mục tiêu lợi nhuận trước thuế hợp nhất 25.270 tỷ đồng, tăng 26% so với năm 2024. Trong đó, ngân hàng mẹ dự kiến đạt 22.219 tỷ đồng (tăng 22%), FE Credit đạt 1.126 tỷ đồng (tăng 120%), VPBankS đạt 2.003 tỷ đồng (tăng 64%) và OPES đạt 636 tỷ đồng (tăng 34%).

Để hiện thực hóa mục tiêu này, ngân hàng dự kiến tổng tài sản hợp nhất tính đến cuối năm 2025 đạt 1,132 triệu tỷ đồng, tăng 23% so với năm trước. Dư nợ cấp tín dụng ước đạt 887.724 tỷ đồng, tương ứng với mức tăng trưởng tín dụng 25%, tuy nhiên còn phụ thuộc vào hạn mức được Ngân hàng Nhà nước phê duyệt. Tỷ lệ nợ xấu riêng lẻ (theo Thông tư 11) sẽ được kiểm soát dưới 3%. Tiền gửi khách hàng và giấy tờ có giá hợp nhất dự kiến tăng mạnh 34%, đạt 742.311 tỷ đồng.

GPBank sẽ lãi khoảng 500 tỷ đồng trong năm nay

Tháng 1/2025, Ngân hàng Nhà nước đã công bố chuyển giao bắt buộc GPBank cho VPBank theo phương án được Chính phủ phê duyệt.

Ông Nguyễn Đức Vinh cho biết, quá trình chuyển giao được thực hiện theo quy định của pháp luật và phê duyệt của các cấp có thẩm quyền với mục tiêu từng bước khôi phục hoạt động bình thường, khắc phục các yếu kém, đưa GPBank dần trở thành ngân hàng có tình hình tài chính lành mạnh, đảm bảo khả năng hoạt động liên tục.

“Ban lãnh đạo ngân hàng sẽ có các phương án hỗ trợ, giúp GPBank có lãi trong năm 2025 này”, Tổng Giám đốc VPBank cho biết.

Ông Ngô Chí Dũng, Chủ tịch HĐQT ngân hàng cho biết thêm, trong đề án tái cơ cấu GPBank, Ban điều hành đã chuẩn bị rất kỹ các phương án.

“Hiện VPBank đã nhận được danh sách nhân sự cử sang GPBank đã được Ngân hàng Nhà nước chuẩn y. Chúng tôi cũng sắp kết thúc việc xây dựng chiến lược cùng đối tác tư vấn McKinsey, xây dựng chương trình hành động một cách chi tiết. Với nguồn lực, kinh nghiệm sẵn có, chúng tôi tin tưởng sẽ tái cơ cấu GPBank thành công”, ông Dũng cho biết.

Chủ tịch VPBank cũng tiết lộ: "GPBank sẽ thoát lỗ, dự kiến ngân hàng sẽ đạt lợi nhuận tối thiểu là 500 tỷ đồng trong năm nay".

Thành lập công ty bảo hiểm nhân thọ, mở rộng hệ sinh thái tài chính

Cũng tại đại hội, HĐQT VPBank trình phương án thành lập công ty con hoạt động trong lĩnh vực bảo hiểm nhân thọ với vốn điều lệ dự kiến 2.000 tỷ đồng. Công ty sẽ kinh doanh các sản phẩm bảo hiểm nhân thọ cơ bản, bảo hiểm sức khỏe, liên kết chung, cùng các nghiệp vụ khác theo quy định.

VPBank và các bên liên quan sẽ nắm giữ tối đa 100% vốn điều lệ của công ty, tùy theo thỏa thuận hợp tác và quy định pháp luật hiện hành.

Ngoài ra, VPBank dự kiến góp vốn, mua cổ phần để một công ty quản lý quỹ trở thành công ty con, nhằm bổ sung vào hệ sinh thái dịch vụ tài chính toàn diện.

Tiếp tục chia cổ tức bằng tiền trong 2 năm tới

Tại đại hội, HĐQT VPBank trình cổ đông thông qua kế hoạch chia cổ tức bằng tiền mặt với tỷ lệ 5%, từ nguồn lợi nhuận chưa phân phối sau khi trích lập các quỹ đến ngày 31/12/2024. Tổng số tiền chi trả cổ tức dự kiến khoảng 3.967 tỷ đồng.

Thời gian chi trả dự kiến trong quý II hoặc quý III năm 2025, thời điểm cụ thể sẽ do HĐQT quyết định.

Đây là năm thứ 3 VPBank thực hiện chia cổ tức bằng tiền trong kế hoạch 5 năm chia liên tiếp mà ngân hàng đã công bố.

Ông Ngô Chí Dũng, Chủ tịch VPBank cho biết, đối với ngân hàng, nguồn vốn đóng vai trò vô cùng quan trọng, do đó, ban lãnh đạo phải cân đối giữa nhu cầu vốn để tăng trưởng với nhu cầu cá nhân của cổ đông.

“Từ năm 2010 đến năm 2022, cổ đông đã kiên trì, đồng hành cùng ngân hàng không chia cổ tức nhằm phục vụ cho mục tiêu tăng trưởng và chúng ta đã đạt được tăng trưởng vượt bậc về mặt quy mô. Từ năm 2022, chúng tôi quyết định thực hiện chia cổ tức trên cơ sở cân đối vừa đáp ứng nhu cầu cổ đông nhưng vẫn đảm bảo đủ vốn để tăng trưởng quy mô tương đối cao theo chiến lược đã xây dựng trong các năm tiếp theo. Hai năm tới ngân hàng sẽ vẫn tiếp tục chia cổ tức bằng tiền, tỷ lệ chia bao nhiêu thì phụ thuộc vào tình hình vĩ mô, quy mô tăng trưởng của ngân hàng”, ông Dũng nói.

Chưa có kế hoạch mua cổ phiếu quỹ

Trả lời ý kiến của cổ đông cho rằng thị giá cổ phiếu VPB hiện đang ở mức thấp, ngân hàng nên thực hiện mua cổ phiếu quỹ để hỗ trợ giá, ông Ngô Chí Dũng cho biết, theo quy định của Ngân hàng Nhà nước, khi ngân hàng tiến hành mua cổ phiếu quỹ thì sẽ bị trừ vào vốn. Do đó, ngân hàng sẽ phải cân nhắc rất kỹ có mua cổ phiếu quỹ hay không.

“Ngân hàng đang cần tăng trưởng vốn, tăng trưởng quy mô. Với việc tham gia tái cơ cấu GPBank, mục tiêu lớn nhất của chúng tôi là được tăng trưởng quy mô 35%/năm trong 5 năm. Do đó, chúng tôi cần cân đối hài hòa, đã trả cổ tức bằng tiền rồi thì không mua cổ phiếu quỹ được”, ông Dũng nói.

Đánh giá về chính sách thuế quan của Mỹ, ông Nguyễn Đức Vinh, Tổng Giám đốc ngân hàng cho biết, Việt Nam có kim ngạch xuất khẩu sang Mỹ rất lớn nên mức ảnh hưởng cũng sẽ không nhỏ, đặc biệt là các doanh nghiệp xuất khẩu.

Với VPBank, ảnh hưởng từ lĩnh vực xuất khẩu không lớn vì số khách hàng doanh nghiệp tham gia xuất khẩu đi Mỹ chỉ chiếm 3% trong tổng giao dịch ngân hàng. Với nhóm doanh nghiệp FDI, VPBank hiện đang phục vụ 500 doanh nghiệp nước ngoài, nhưng dư nợ và các hoạt động kinh tế mới trong giai đoạn đầu với tổng huy động đạt hơn 10 nghìn tỷ đồng và cho vay hơn 6 nghìn tỷ đồng, do vậy, cho tới thời điểm này, các doanh nghiệp đang giao dịch với ngân hàng tạm thời chưa bị ảnh hưởng nhiều.

Nợ xấu không đáng lo

Báo cáo tại đại hội, Tổng Giám đốc VPBank cho biết, đến cuối quý I/2025, tăng trưởng tín dụng của ngân hàng đạt 5,3%, cao hơn mức tăng trưởng chung của toàn thị trường.

Về chất lượng cho vay, ông Vinh cho biết, nợ xấu năm 2025 sẽ được bộc lộ lớn trong 6 tháng đầu năm vì các khoản nợ tái cấu trúc trong năm 2024 sẽ được điều chỉnh. Nợ xấu chủ yếu tập trung ở nhóm khách hàng vay mua bất động sản, ở một số dự án như của Novaland. Dù vậy, các dự án này đã được cải thiện một phần hồ sơ pháp lý khoảng 30%, 70% còn lại đang trong quá trình xử lý.

“Nợ xấu bất động sản chỉ là tạm thời, nếu ngân hàng kiểm soát được hồ sơ pháp lý, thị trường không những có sụt giảm bất ngờ thì vẫn rất an toàn”, ông Vinh nói.

Theo Tổng Giám đốc VPBank, bất động sản là ngành kinh tế quan trọng của Việt Nam.

“Đối với VPBank, chúng tôi rất coi trọng lĩnh vực này, đặc biệt là phát triển các dự án nhà ở, phục vụ nhu cầu người dân đang tăng rất cao. VPBank sẽ tiếp tục duy trì tỷ trọng cho vay bất động sản một cách hợp lý, trong khuôn khổ cho phép của Ngân hàng Nhà nước, tập trung hỗ trợ cho vay người mua nhà. Hiện VPBank đang dành khoảng 270 nghìn tỷ đồng cho vay cá nhân, trong đó, cho vay mua bất động sản chiếm khoảng 100 nghìn tỷ đồng, tương đối cân bằng so với cho vay các khu vực khác như cho vay kinh doanh, mua ô tô,..”, ông Vinh nói

Sản phẩm dịch vụ

Sản phẩm dịch vụ Hỗ trợ

Hỗ trợ Tra cứu thông tin cổ phiếu

Tra cứu thông tin cổ phiếu Đại hội đồng cổ đông

Đại hội đồng cổ đông Quản trị doanh nghiệp

Quản trị doanh nghiệp Báo cáo tài chính

Báo cáo tài chính Báo cáo thường niên

Báo cáo thường niên Về chúng tôi

Về chúng tôi Tin tức

Tin tức Cơ hội nghề nghiệp

Cơ hội nghề nghiệp

Tiếng Việt

Tiếng Việt